Comment convertir une LLC en S Corp : Économies d'impôts débloquées

Vous avez lancé votre SARL avec de grands rêves : flexibilité, simplicité et une fiscalité avantageuse. Mais aujourd'hui, alors que les bénéfices augmentent, la saison des impôts ressemble moins à un tour de victoire qu'à une gifle de l'Oncle Sam. Vous êtes d'accord ? Vous n'êtes pas seul.

Voici la bonne nouvelle : La transformation de votre SARL en S Corp peut réduire vos impôts sur le travail indépendant. et garder plus d'argent dans votre poche. Promesse tenue.

Dans ce guide, nous expliquons comment convertir une LLC en S Corp, sans avoir recours à un MBA. Vous apprendrez pourquoi les propriétaires d'entreprise avisés utilisent cette échappatoire fiscale (en toute légalité !), comment éviter les signaux d'alarme de l'IRS et quand le changement peut se retourner contre eux. Prévisualisation livrée.

À la fin, vous saurez :

- Si le statut de S Corp correspond à vos objectifs de croissance

- Le délai de 75 jours de l'IRS que vous ne pouvez pas vous permettre de manquer

- Comment éviter les erreurs de conformité coûteuses

Prêt à transformer votre stratégie fiscale ? Plongeons dans le vif du sujet.

Pourquoi convertir une LLC en S Corp ?

Imaginez que vous remettiez à l'Oncle Sam un chèque moins élevé chaque année, en toute légalité. C'est l'avantage principal, mais la vraie magie réside dans l'avantage stratégique. Voyons les choses en détail.

Transformez votre LLC en S Corp, et vous débloquerez :

Des économies d'impôts qui ressemblent à une augmentation

Se verser un salaire raisonnable (soumis à l'impôt sur les salaires) et prendre le reste sous forme de distributions. exonéré d'impôt. Par exemple : A $Un bénéfice de 150 000 euros pourrait vous sauver $10 000 euros par an d'impôts sur le travail indépendant. Lignes directrices de l'IRS confirmer qu'il ne s'agit pas d'une échappatoire, mais d'une structuration intelligente.

- Le magnétisme des investisseurs

Les sociétés parlent le langage de Wall Street. En convertissant une LLC en S Corp, vous courtisez le capital-risque, émettez des actions et gagnez en crédibilité auprès des prêteurs. - L'immortalité des entreprises

Contrairement aux LLC, les S Corps ne se dissolvent pas en cas de départ d'un propriétaire. Votre empire vous survit - pas de problème juridique. - Des avantages pour les employés qui rivalisent avec ceux de la Silicon Valley

Offrez des options d'achat d'actions à votre équipe. Les talents restent dans l'entreprise lorsqu'ils détiennent une part du gâteau.

Mais voici le clou du spectacle : cette solution n'est pas réservée aux aspirants à la Fortune 500. Si votre SARL dégage plus de $60K de bénéfices annuels, la conversion de la SARL en S Corp pourrait être votre billet d'or.

Le statut de S Corp vous convient-il ? Principaux éléments à prendre en compte avant la conversion

Pensez à une S Corp comme à un club exclusif - il y a des règles, et tout le monde n'y a pas accès. Avant de vous précipiter pour convertir une LLC en S Corp, posez-vous les questions suivantes : Votre entreprise correspond-elle au code vestimentaire ?

Voici les petits caractères :

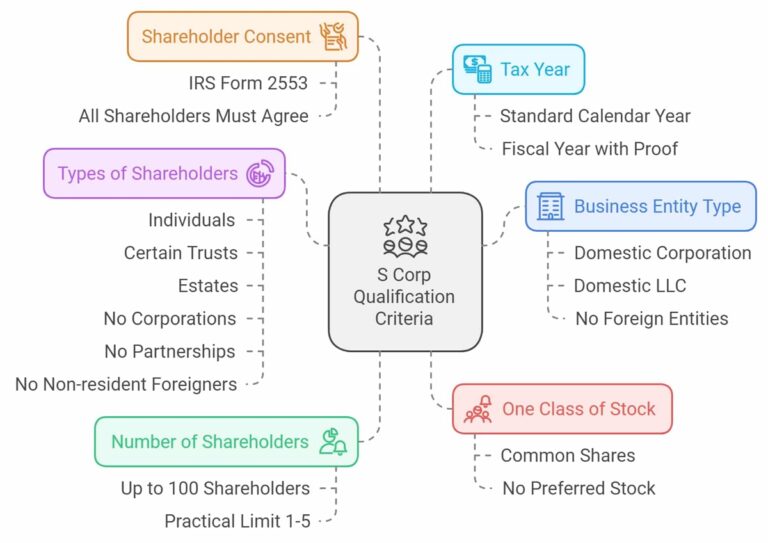

- La règle des "100 actionnaires maximum

Les S Corps limitent la propriété à 100 actionnaires, qui doivent tous être des résidents ou des citoyens américains. Pas de gros investisseurs ? Aucun problème. Vous avez l'intention de vous internationaliser ? Drapeau rouge. - Une classe d'actions pour tous

Contrairement aux sociétés anonymes, vous ne pouvez pas proposer d'actions privilégiées ou de niveaux de participation fantaisistes. Si votre plan de croissance s'appuie sur du capital-risque, cela peut être un obstacle à la conclusion d'un accord. - Police des salaires de l'IRS

Vous vous payez trop peu ? L'IRS reclassera vos dividendes en tant que salaire et vous facturera des arriérés d'impôts. Vous vous payez trop ? Vous payez trop de charges sociales. La "rémunération raisonnable" est une corde raide. - Olympiades de la paperasserie

Dites adieu à la simplicité de la SARL. Les S Corps exigent des assemblées annuelles, des procès-verbaux méticuleux et des statuts plus serrés qu'un tambour.

Vous souhaitez toujours convertir une LLC en S Corp ? Faites-le d'abord :

- Faites le calcul avec un fiscaliste (spoiler : les bénéfices inférieurs à $60K justifient rarement les tracas).

- Vérifiez votre liste d'actionnaires - il n'y a pas de place pour les partenaires internationaux ou les personnes morales.

- Posez la question : "Puis-je vivre avec moins flexibilité ?"

Comment convertir une LLC en S Corp : Votre feuille de route étape par étape

Prêt à convertir une LLC en S Corp ? Prenez votre liste de contrôle - il ne s'agit pas d'un projet de bricolage pour les âmes sensibles.

Le processus est comparable à la construction d'une maison : Si vous ne demandez pas de permis, toute la structure s'écroule. Voici votre plan.

Étape 1 : Poser les fondations

- Devenir une société anonyme

Vous ne pouvez pas passer d'une LLC à une S Corp. Déposez des statuts de conversion (ou d'incorporation) auprès de votre État pour devenir une C Corp. Les frais varient - pensez à 50à50to500. - Vérifier les règles de l'État

Tous les États n'autorisent pas les conversions directes. La Floride ? C'est facile. La Californie ? Préparez-vous à des formalités administratives.

Étape 2 : Remplir le formulaire 2553 de l'IRS (le billet d'or)

- Alerte à l'échéance: Soumettre dans les 75 jours suivant la création de votre C Corp - ou avant le 15 mars pour les entités existantes.

- Approbation des actionnaires: Chaque propriétaire doit signer ce formulaire. Une signature manque ? Refusé.

Étape 3 : Construire votre machine d'entreprise

- Projet de règlement intérieur: Définir les rôles, les règles de stock et le calendrier des réunions.

- Émettre des certificats d'actions: Même si vous êtes le seul propriétaire.

- Organiser la première réunion du conseil d'administration: Documentez tout - les minutes comptent pour l'IRS.

Étape 4 : Ne jamais cesser de respecter les règles

- Dépôts annuels: La plupart des États exigent des rapports (et des frais).

- Mise en place de la paie: Engagez un service de paie. Les S Corps exigent des salaires W-2, pas des 1099.

Conseil de pro: Planifiez votre conversion de LLC en S Corp au début de l'année fiscale. Déposer le formulaire 2553 en retard, et l'IRS vous fait attendre une autre année Vous êtes toujours débordé ? H&S Accounting & Tax Services s'occupe des déclarations, de la conformité et des discussions avec l'IRS - pour que vous n'ayez pas à le faire.

Défis spécifiques aux États : Naviguer dans le labyrinthe de la conversion

Type d'entité commerciale - Dans un premier temps, votre entreprise doit être une société nationale, constituée aux États-Unis ou dans l'un de ses territoires.

Vous essayez de convertir une LLC en S Corp ? Votre État pourrait être le gardien ultime.

Imaginez la situation : Vous avez rempli le formulaire 2553, célébré vos économies d'impôts - puis vous recevez une lettre de refus parce que l'Alabama exige une déclaration de revenus. fusionmais pas une conversion. Oups.

Voici la répartition :

- Les États "faciles

La Floride, le Texas et 33 autres pays vous permettent Convertir une LLC en S Corp par le biais d'un simple certificat de conversion. Rapide. Bon marché. Fait. - L'équipe "Fusionner ou mourir

New York, la Virginie et d'autres États exigent une fusion statutaire : Créez une nouvelle S Corp, fusionnez-y votre LLC et déposez des documents interminables. Prévoyez un budget de 4 à 8 semaines. - L'équipe "Recommencer à zéro

La Pennsylvanie et le Massachusetts vous obligent à dissoudre entièrement votre LLC avant de constituer une S Corp. Dites bonjour aux nouveaux frais et adieu à l'historique de votre entreprise.

Conseil de pro: Consultez le site web du secrétaire d'État de votre État avant de classement. Ou laissez Comptabilité H&S se chargent des démarches - parce que la vie est trop courte pour le sudoku bureaucratique.

Nombre d'actionnaires - Sur le papier, les sociétés S permettent d'avoir jusqu'à 100 actionnaires. Mais les gourous de la fiscalité considèrent généralement qu'elles ne sont pratiques que pour un à cinq actionnaires au maximum. Les choses deviennent vite compliquées lorsqu'il y a trop de cuisiniers dans la cuisine.

Types d'actionnaires - Si vous souhaitez devenir une société de type S, seules les personnes physiques, certaines fiducies et les successions peuvent détenir des actions. Les autres sociétés, les sociétés de personnes et les étrangers non résidents ne le peuvent pas.

Tout est dans le choix du moment : quand convertir une LLC en S Corp sans regrets ?

Considérez la conversion de votre LLC en S Corp comme la plantation d'un jardin - si vous manquez la fenêtre, vous attendrez un an pour la récolte.

Le délai de 75 jours fixé par l'IRS n'est pas négociable : Déposez le formulaire 2553 dans les 75 jours suivant la création de votre C Corp (ou avant le 15 mars pour les entités existantes). Si vous ne le faites pas, les avantages fiscaux liés à la création d'une S Corp seront retardés. une année entière.

Quand faut-il transformer une LLC en S Corp ?

- Jalons de rentabilité: Visez un revenu net de $60K+ - le point idéal où les économies d'impôts éclipsent les coûts de mise en conformité.

- Phases de croissance: Avant de développer votre équipe ou de courtiser des investisseurs. Le statut de S Corp permet de rationaliser les salaires et d'impressionner les parties prenantes.

- Calendrier: Les conversions du premier trimestre s'alignent sur la planification de l'année fiscale, minimisant ainsi les maux de tête.

Drapeau rouge: Si vous convertissez trop tard dans l'année, l'IRS peut repousser votre choix au 1er janvier, laissant ainsi de l'argent sur la table.

Besoin de battre le temps ? H&S Accounting & Tax Services se spécialise dans les dossiers à traiter dans les délais impartis. Ne laissez pas la paperasserie retarder votre jour de paie.

Éviter les pièges de l'IRS : Erreurs de conversion courantes à surveiller

Convertir votre LLC en S Corp sans plan ? L'IRS vous tend des pièges. Un seul faux pas peut entraîner des audits, des pénalités ou, pire encore, la perte totale de votre statut de S Corp. Désamorçons les risques.

Erreur #1 : sabotage salarial

Se payer soi-même $30K en prenant $200 000 euros de dividendes ? Le fisc ne tardera pas à se manifester. Fixer un "salaire raisonnable" (vérifier Critères de référence de l'IRS) ou des revenus reclassés en fonction du risque.

Erreur #2 : amnésie de la paperasserie

Vous sautez des réunions annuelles ou vous oubliez des procès-verbaux ? L'IRS considère que le manque de rigueur dans la tenue des dossiers est un signal d'alarme. Document toutmême si vous êtes un artiste solo.

Erreur #3 : Roulette des délais

Si vous déposez le formulaire 2553 en retard, vos économies d'impôt disparaissent pendant un an. La date limite de 75 jours est indiquée en gras.

Erreur #4 : Documentation trous noirs

Pas de statuts ou de certificats d'actions mis à jour ? Votre choix de S Corp pourrait imploser lors d'un audit.

Conseil de pro: Faites appel à un professionnel tel que H&S Accounting & Tax Services pour s'y retrouver dans ce champ de mines. Avant de convertir une LLC en S Corp, posez des questions : Suis-je prêt à respecter les règles du fisc ?

Vous n'avez pas créé une entreprise pour payer trop d'impôts.

Convertir votre LLC en S Corp n'est pas qu'une simple formalité administrative - c'est un coup d'échecs qui vous permet de vous constituer un patrimoine. Vous avez maintenant le livre de jeu : évitez les impôts sur les travailleurs indépendants, attirez les investisseurs et garantissez une croissance perpétuelle.

Rappelez-vous :

- Le calendrier est impitoyable (75 jours ou rien).

- Le respect des règles n'est pas facultatif (la surveillance de l'IRS est réelle).

- Les règles de l'État peuvent être déterminantes pour la réussite ou l'échec de vos projets.

Pourquoi jouer aux devinettes ? Associez-vous àH&S Accounting & Tax Services pour convertir une LLC en S Corp en toute transparence. Leurs experts s'occupent des déclarations, de la structuration des salaires et des particularités des États - pour que vous continuiez à prospérer, et non à survivre. Votre prochaine déclaration d'impôts pourrait bien être la plus intelligente que vous ayez jamais faite. Prêt à réclamer ce qui vous appartient ?